禁不禁俄罗斯金属,后天见分晓?LME此举对镍、铝价格短期冲击较大

- 2022-10-26 09:18:22

- 来源:期货日报

- 作者:张若怡

- 0

- 0

- 添加收藏

文章来源于:期货日报,原文链接:禁不禁俄罗斯金属,后天见分晓?LME此举对镍、铝价格短期冲击较大

10月6日,伦敦金属交易所(LME)发布文件,讨论是否以及在何种情况下禁止俄罗斯金属的交付。如若LME禁止俄罗斯金属的交付,中长期来看,俄罗斯或借助本国金属价格低廉的优势,转变贸易流向。

事件背景介绍

10月6日,LME发布文件,讨论是否以及在何种情况下禁止俄罗斯金属的交付。文件指出,LME将出于道德层面、遵守政府制裁和俄罗斯金属使用趋势方面的考量,限制俄罗斯金属,促使仓单品牌和主流市场的贸易品牌相符合,发挥期货市场价格发现功能。LME提供了三个选项:

选项A:继续接受俄罗斯金属。这对市场短期定价影响较小,造成市场混乱的可能性最低,但可能会造成LME行动滞后,无法阻止未来俄罗斯金属大量涌入现货网络。

选项B:为LME仓库中的俄罗斯金属数量设定阈值。虽然这为市场参与者提供了更多时间,但存在很多考量因素,包括如何确定每种金属合适的阈值、市场不知道何时会达到阈值、怎样确定阈值调整的程序等。

选项C:彻底禁止使用俄罗斯金属。这可能会在短期内造成市场混乱,但会为交易者提供确定性。这种方案需要重点考虑制裁实施的时间;制裁是否适用于所有俄罗斯金属,还是只适用于某个特定日期之后生产的金属。

LME倾向于将规则变更告知市场,让市场参与者做充分的准备。在这种情况下,LME认为有如下方案:

方案1:立即实施暂停制裁,并针对所有俄罗斯金属;

方案2:立即实施暂停制裁,但仅限于特定日期后生产的俄罗斯金属;

方案3:在短暂的通知期后实施暂停制裁,并针对所有俄罗斯金属;

方案4:在短暂的通知期后实施暂停制裁,但仅限于特定日期后生产的俄罗斯金属;

方案5:在较长的通知期之后实施暂停制裁,并针对所有俄罗斯金属;

方案6:在较长的通知期之后实施暂停制裁,但仅限于特定日期后生产的俄罗斯金属。

上述方案中2、4和6都要求LME指定一个生产日期,在此日期之后生产的俄罗斯金属将受到制裁。鉴于目前市场依旧接受2022年的俄罗斯金属,2023年1月1日可能是一个合适的日期。但LME也听到一些观点,认为这个日期从俄乌冲突爆发的节点算起更合适。

LME目前并没有出台具体措施,邀请交易商在10月28日英国时间20点前提供反馈。

LME库存分析

1.俄罗斯金属产量全球占比

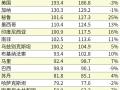

从产量来看,俄罗斯所生产的镍、铝在全球总产量中占比居前列,如果LME实施制裁,对镍、铝价格短期冲击较大。数据显示,2021年俄罗斯镍、铝、铅、钴、铜、锌产量全球占比分别为9.26%、5.44%、4.88%、4.47%、3.90%和1.54%。

2.LME俄罗斯金属库存占比

目前,俄罗斯金属生产商并未担忧制裁,俄罗斯金属仍在全球金属市场正常流通。根据LME公布的数据,从目前俄罗斯金属在LME库存中的比例来看,俄罗斯铜占比超过60%、俄罗斯特种铝合金占比近30%、俄罗斯铝合金和电解铝占比近20%、俄罗斯镍占比低于10%。

2022年,大多数俄罗斯金属在LME库存中的占比相对较低,但是,俄罗斯铜2022年5月和8月在LME库存中的占比达到了超过80%的年内峰值。

从往年数据看,在LME库存中,2021年三季度俄罗斯铜占比达到历史峰值95%;俄罗斯铝在2013年1月占比达到65%,2014年11月占比达到历史峰值74%。

3.LME金属库存动态变化

从库存角度来看,当前全球金属库存绝对值偏低。若发生制裁事件,或引发对交割品不足的预期,导致金属价格上涨。另外,4月英国仓库禁止俄金属(除俄镍)之后,LME的金属库存基本集中在亚洲仓库中,欧洲仓库库存明显减少。目前,LME全球仓库禁止俄罗斯铅,英国仓库禁止俄罗斯铜、铝、镍。

LME文件发布后,俄铝持货商急于在LME商讨结果宣布之前大量交仓,集中交仓动作非常明显。截至10月19日,LME铝库存较9月底增加超23万吨,增幅近70%。据悉,贸易巨头嘉能可向LME韩国光阳的仓库交付大量原产于俄罗斯的铝。俄铝公司在2020年4月同意签订长期合同,向在伦敦上市的嘉能可供应690万吨铝,其中,34.48万吨于2020年交付,2021—2024年期间每年交付约160万吨。

重点品种影响

1.铝

欧洲电解铝生产商吨铝生产所耗电力高达15500kwh,处于全球铝能耗高位。欧洲能源紧张加剧电力紧张,电解铝成本飙升。根据麦格里银行的数据,目前能源成本占到欧洲电解铝生产成本的80%,该数据历史均值为40%。

相比较而言,俄罗斯铝在能源方面有着天然的优势,俄铝发布的财报显示,2022年上半年该公司的铝生产成本仅2028美元/吨,远低于欧洲及亚洲等国。因此,从价格上看,对铝下游生产商而言,价格更加低廉的俄罗斯铝更具吸引力。

相关数据显示,2022年3—6月,美国自俄罗斯进口未锻轧铝9.2万吨,同比增长21%。2022年,欧盟仍是俄罗斯未锻轧铝的最大出口国,2022年3—6月,欧盟自俄罗斯累计进口31.3万吨,较2021年同比增长13%。因此,在欧洲能源危机短期难以解决的背景下,欧洲铝生产商为了自身利益及政治立场,纷纷有意施压LME制裁俄罗斯铝。

国内市场方面,2022年1—8月,中国自俄罗斯进口铝锭23万吨,对俄罗斯铝依存度由2021年的18.5%上升到77.8%。如若LME禁止使用俄罗斯铝,在俄罗斯铝价格相对低廉的背景下,不排除其转口流入中国,替代国产铝供应给下游,或重熔出口。因此,如若俄罗斯铝被LME拒之门外,在当前铝市场需求整体偏弱的背景下,我们认为对整体供需影响较大。

另外,嘉能可与俄铝在2021年至2024年期间仍有160万吨/年的购销合同。如果合同继续,嘉能可购买的铝或加大除仓库以外的市场流通量,施压铝价。

2.镍

2021年,俄罗斯镍矿产量和储量分别为25万吨和750万吨,全球排名第三和第四。2021年,俄罗斯精炼镍产量12.39万吨,全球占比4.59%。俄罗斯本国精炼镍消费占比较低,主要用来出口,往年多流向欧洲地区。

如果LME禁止俄罗斯镍交仓,俄罗斯镍的贸易流向会更加倾斜于亚洲市场。2022年9月,诺镍首席执行官在接受媒体采访时表示,公司将权衡利弊,如果对俄制裁使得公司无法维持目前的销售结构,公司将考虑把部分销售转向亚洲。中国海关总署公布的数据也显示俄罗斯镍进口量明显增加,2022年1—8月,中国精炼镍进口总量10.61万吨,同比减少23.22%,其中,俄罗斯镍进口量2.25万吨,占进口总量的21%。并且,2022年6—8月,自俄罗斯进口镍占比稳步提升,8月比例高达42.92%。

同时,LME镍市场参与度和流动性或进一步下降,LME与SHFE镍价偏离。将俄罗斯镍剔除可交仓名单后,外盘短期存在挤仓风险;相反地,如果俄罗斯镍转流入中国,则国内交割品得到有效补充,将弱化沪镍月差强back结构。

另外,从基本上看,尽管目前二级镍过剩与交割品库存低位的结构性矛盾仍存,新能源和合金方面需求对镍价具备支撑,但随着二级镍对纯镍的替代消费逐步增强,纯镍累库是大势所趋。尤其在欧洲不锈钢厂大幅减产背景下,9月海外镍现货深度贴水,9月26日甚至LME0-3升贴水甚至达到-167美元/吨,创下10年来的新低,表明海外纯镍消费较差。

总之,中长期来看,通过改变贸易流向、以提供原料或加工品方式给资源短缺国家和地区、市场人士对LME市场参与度下降和镍基本面转弱等,俄罗斯镍对市场的实际影响会逐步淡化。

总结以及展望

2022年10月6日,伦敦金属交易所(LME)发布文件,讨论是否以及在何种情况下禁止俄罗斯金属的交付。LME提供了三个选项:继续接受俄罗斯金属;LME仓库中的俄罗斯金属数量设定阈值;彻底禁止使用俄罗斯金属。此前,LME已经全面禁止俄罗斯铅,英国仓库禁止俄罗斯铜、铝和镍。

如若LME禁止俄罗斯金属交仓,中长期来看,俄罗斯或借助本国价格低廉的优势,转变贸易流向,不排除俄罗斯金属转口流入中国,替代国产金属供应给下游,或重熔出口,当前中国进口俄罗斯金属已出现同比上升趋势。

因此,如若俄罗斯铝被LME拒之门外,在当前需求整体偏弱的背景下,我们认为对整体供需影响较大。(作者单位:广发期货)

本文内容仅供参考,据此入市风险自担

*END*